Al terminar el 2024, habrá generado 11,000 millones de dólares, creado 400,000 empleos directos e indirectos y aportado el 25% del crecimiento acumulado que ha registrado el PIB en los últimos tres años (2022-2024). Al brillar como ningún otro sector de la economía, se ha convertido en el “target” preferido de los expertos a la hora de diseñar reformas fiscales que persiguen elevar las recaudaciones a través de la reducción de las exenciones tributarias. Los estimados oficiales indican que de los RD$340,891 millones del gasto tributario total que provocarán todas las exenciones fiscales vigentes en el país en 2024, el sector turismo es responsable de RD$12,570 millones, es decir, el 3.7% del gasto tributario total.

Si de la noche a la mañana eliminamos todas las exenciones tributarias a toda nueva inversión en el sector turismo, respetamos las ya otorgadas hasta su vencimiento y realizamos el supuesto heroico de que el desmantelamiento de todas las exenciones no reduciría el nivel de la inversión privada nacional y extranjera en el sector turismo, las recaudaciones adicionales que obtendría el Gobierno alcanzarían unos RD$2,000 millones en el primer año, es decir 0.027% del PIB. Cuando no quede una sola empresa del sector turismo con exenciones, el Gobierno habría logrado elevar sus recaudaciones en 0.17% del PIB, a las que tendríamos que añadir los ingresos fiscales potenciales de los nuevos hoteles y desarrollos inmobiliarios turísticos que se hayan establecido en el país post-desmantelamiento de las exenciones.

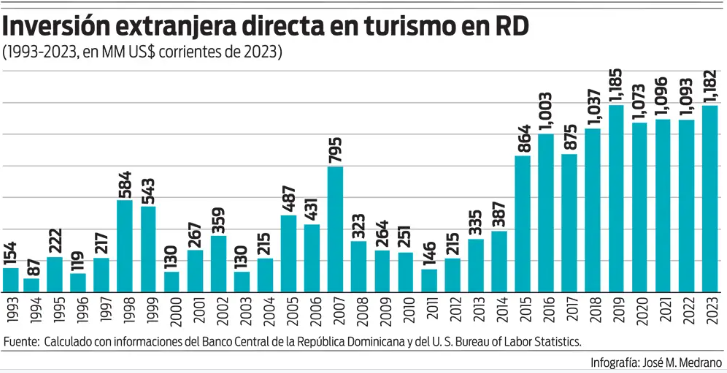

El “trade-off” entre beneficios y costos inducidos por las exenciones, sin lugar a dudas, indicaría que el modelo dominicano para atraer inversión en el desarrollo de la infraestructura turística del país ha sido posiblemente uno de los más exitosos del mundo. Hemos logrado atraer un promedio anual de US$1,031 millones de inversión extranjera directa en el sector turismo en el período 2019-2023. Cuando calculamos la inversión extranjera acumulada en el sector turismo en dólares corrientes de 2023, tenemos que esta alcanza US$16,069 millones en el período 1993-2023. Esa inversión ha permitido ofrecer empleos directos e indirectos a cientos de miles de jóvenes dominicanos, en su mayoría, egresados de un sistema educativo público que les impide ingresar a trabajar en empresas de alto valor agregado que requieren de recursos humanos bien calificados.

El preámbulo anterior no debe llevar al lector a pensar que favorecemos el mantenimiento del actual sistema de exenciones tributarias que estimula la inversión y el desarrollo del sector turismo. Lo que sí persigue es enviar un claro mensaje sobre la necesidad de actuar con prudencia y sabiduría cuando se tome la decisión de racionalizar las exenciones que se ofrecen al sector turismo y a cualquier otro sector que, como la construcción, han sido los pilares fundamentales del crecimiento de la economía dominicana en los últimos años. Si debilitamos irracionalmente las fuentes del crecimiento de la economía y, por tanto, la base de recaudación tributaria del país, el caudal de recaudaciones de una eventual reforma podría quedar muy por debajo del estimado.

Lo primero que debemos ponderar es si el desmantelamiento de las exenciones tributarias al sector turismo debe ser “across-the-poles”, es decir, sin discriminar entre los polos turísticos del país. A los economistas, principalmente a los que se han quedado atrapados en lo que aprendieron en el aula y nunca han transitado por el terreno de la economía política, les encantan las políticas públicas que abrazan la uniformidad. Sin embargo, cuando ciertas posiciones ideológicas son contrastadas con la sensatez, esta última nos permite comprender el porqué, en ocasiones, la uniformidad debe ceder el paso a la selectividad o al tratamiento diferenciado. No todos los polos turísticos del país exhiben el mismo nivel de desarrollo. En consecuencia, las exenciones tributarias, si han sido un factor determinante de la inversión privada en el sector turismo, pueden ser utilizadas para estimular la inversión en polos turísticos rezagados e incipientes. Esta mayor diversificación geográfica de la inversión en hoteles y resorts turísticos, no solo sería deseable para promover una mejor equidad interregional sino también para dotar a los dueños de hoteles en los polos más desarrollados, los más expuestos al paso de los huracanes y el sargazo, de la capacidad de desviar sus turistas, en caso de que fuese necesario, hacia sus hoteles en otros polos de nuestra geografía mucho menos expuestos a estos riesgos de la naturaleza. Sería un contrasentido, por ejemplo, no mantener los incentivos a la inversión turística en toda la Costa del Ámbar (del Atlántico).

¿Qué podríamos hacer en el caso de los polos más desarrollados que podrían lidiar mejor con una racionalización de las exenciones? En primer lugar, respetar las ya concedidas hasta su vencimiento, incluyendo la de proyectos aprobados y que inicien su construcción antes del 30 de junio de 2025. En segundo lugar, eliminar la distorsión y la falta de transparencia que genera el Acuerdo Anticipado de Precios (Advanced Price Agreements, APA), por medio del cual los hoteles liquidan el Impuesto sobre la Renta y el Itbis, utilizando los precios o tarifas por habitación previamente acordados por la DGII y que, en promedio, ha resultado ser menos de la mitad de la tarifa real cobrada por los hoteles. El APA debe ser eliminado y la DGII, con el apoyo del Ministerio de Turismo, debe utilizar la tarifa real que cobran los hoteles, independientemente de que una parte de la misma sea percibida por los touroperadores. Eliminado el APA, debemos reducir la tasa de Itbis que grava el servicio de hospedaje en hoteles de 18% a 9%. No olvidemos que el hospedaje en hoteles de extranjeros es un servicio de exportación. En consecuencia, si el Itbis no grava la exportación de bienes, no debería gravar con mucha intensidad los servicios de exportación provistos en la geografía nacional. En la mayoría de los países europeos, el IVA cobrado por los hoteles equivale la mitad de tasa estándar del IVA. Este Itbis del 9% se cobraría también sobre los servicios provistos por empresas a las líneas aéreas, incluyendo los alimentos preparados para pasajeros, pues estos son prestados mientras la nave está parqueada en la geografía nacional. Ingresaríamos al mapa del turismo de compra si establecemos un “ITBIS-Refund” para los turistas extranjeros.

En el caso del impuesto sobre la renta de los hoteles, sugerimos que el Gobierno pondere la posibilidad de cobrar este impuesto a través de un esquema de rápida determinación. En el 2018, según las publicaciones de la DGII, un total de 811 hoteles presentaron declaraciones juradas que al consolidarse arrojaron una pérdida de RD$1,359 millones. En 10 de los 13 años transcurridos entre 2006 y 2018, de manera consolidada los hoteles radicados en el país declararon haber sufrido pérdidas. A los hoteles debemos dejarlos tranquilos con su contabilidad, más aún si se tiene en cuenta que estas pérdidas pudieron haberse debido a que los hoteles, al aplicar las tarifas del APA para contabilizar sus ingresos, se vieron obligados a subvaluar sus ingresos por operaciones. Lo recomendable es que, una vez eliminado el APA, a los hoteles que hayan agotado el número de años de exención del impuesto sobre la renta, se les establezca un impuesto mínimo sobre la renta equivalente a 4% sobre los ingresos brutos totales (paquete todo incluido, renta de habitaciones, alimentos y bebidas, y todos los demás ingresos). En el 2018, con el APA eliminado, este impuesto mínimo habría generado recaudaciones equivalentes a 0.25% del PIB.

Con respecto al Impuesto al Patrimonio Inmobiliario (IPI), existen dos opciones. La primera consiste en respetar los años de exenciones que les restan a los extranjeros y nacionales que, atraídos por la exención de este impuesto, compraron propiedades en resorts y proyectos de desarrollo inmobiliarios acogidos a la Ley 158-01 de Fomento al Desarrollo Turístico. La segunda opción es similar a la primera, pero con un componente de solidaridad social fácilmente justificable. Todos reconocemos que el sector que más apoyo recibió de la administración del presidente Abinader para enfrentar el colapso económico provocado por la pandemia y salir airoso de ella lo más rápido posible fue el sector turismo. Ningún otro país exhibió una recuperación tan extraordinaria como la nuestra. Parte de este esfuerzo se financió con una contratación importante de deuda pública que ahora están pagando todas las personas físicas y empresas que no se benefician de exenciones. Mientras el Estado hundió el brazo para mantener a flote al sector hotelero, todos los propietarios de apartamentos y villas en los resorts turísticos del país observamos la apreciación sin precedentes que se ha producido en los últimos tres años en el valor de estos inmuebles y el aumento significativo en las rentas de las mismas. Frente a esa situación, estaría más que justificado que en la reforma fiscal a ser presentada por el Poder Ejecutivo antes de que termine este año, se incluya un Impuesto Solidario para Servir la Deuda Pública Inducida por la Pandemia del COVID-19 de 1% sobre el valor de las propiedades inmobiliarias pertenecientes a personas físicas y jurídicas nacionales y de personas jurídicas constituidas en paraísos fiscales cuyo beneficiario final sea dominicano y que actualmente estén exentas del IPI bajo la Ley 158-01.

Pensamos que esta propuesta es una mezcla de sensatez económica, equidad interregional, pragmatismo administrativo y solidaridad social que, mientras mejora la capacidad recaudatoria del Gobierno proveniente del sector turismo, no erosiona sensiblemente el dinamismo del sector que más ha aportado al crecimiento económico dominicano post-pandemia.